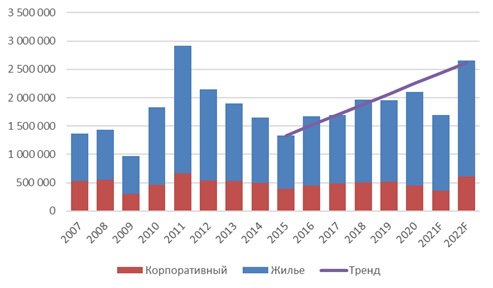

В 2020 году мировой рынок кондиционеров RAC/PAC испытал серьезное падение. Во многих странах продажи упали на 15-20%. В этом отношении Россия стоит особняком. В минувшем сезоне продажи сплит-систем увеличились с 1,92 до 2,1 млн.штук, а заметное снижение спроса было отмечено только в одном регионе – республиках Северного Кавказа, которые были закрыты на карантин по самому жесткому варианту, не позволявшему доставить оборудование заказчику.

При этом различные сегменты рынка показали очень непохожую динамику. Так продажи PAC снизились на 7,5%. Отрицательную динамику (-7%) имели и RAC>5 кВт. Причем по этой позиции складские остатки на конец 2020 года практически обнулились. Были проданы даже неходовые инверторные модели RAC большой мощности.

Снижение продаж в этих категориях вполне логично, поскольку эта техника уходит в основном в магазины, кафе и прочие категории light commercial. В 2020 году этот сегмент бизнеса испытывал серьезные проблемы в связи с пандемией. В России общепит и непродовольственные магазины были закрыты несколько месяцев. Примерно также рассуждали и импортеры резко сократившие завоз этого оборудования.

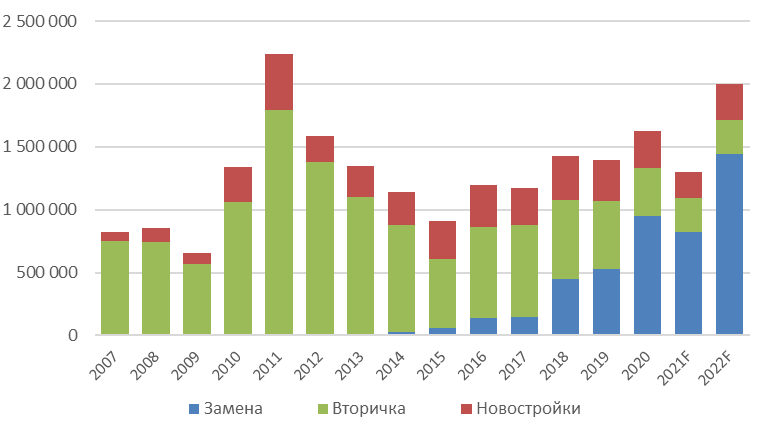

От большого провала корпоративный сегмент спасла только существующая структура продаж. К началу 2020 года более 80% кондиционеров, попадающих корпоративному заказчику это – замена ранее установленного оборудования. При таком положении дел рынок максимально стабилен. Если в ресторане или магазине кондиционер вышел из строя, выработав свой ресурс, его в 90% случаев заменят на новый, так как в жару заведение без кондиционера = заведение без посетителей.

В тоже время сегменты RAC<5 кВт и мультисплит-систем показали рост. Они ориентированы на жилье, а спрос со стороны владельцев квартир в 2020 увеличился. И причиной тому как не странно не только относительно жаркое лето.

Продажам отчасти помогли и ковидные ограничения. Люди, вынужденные трудиться дома, стали обустраивать «рабочие места», в том числе и кондиционерами.

И если на рынке корпоративных заказчиков спрос почти полностью сформирован заменой ранее установленной техники, то парк оборудования в жилье активно пополняется. В России обеспеченность квадратными метрами в расчете на 1 человека в 2 раза ниже, чем в западной Европе, а потому спрос на новостройки велик. В итоге объемы строительства (кв.м. на 1 жителя) в РФ в 5-10 раз выше, чем в большинстве стран Европы.

Кое-что попадает и в жилье еще советской постройки. Но если 10 лет назад именно давно построенные дома активно обрастали кондиционерами, то сейчас ситуация изменилась. Кондиционеры оказываются во вторичном жилье в основном при смене собственника квартиры.

Тем не менее основная масса продаж и в этом сегменте приходится на замену. Именно рост поломок, аналогичный бурному росту рынка 15лет назад тянет продажи вверх. Именно этот фактор и определяет динамику рынка в среднесрочной перспективе. Тренд обозначенный еще в 2016-2017 годах работает, несмотря на ухудшение экономической ситуации и отсутствие активной поддержки продаж со стороны погодных факторов. Никакого температурного экстрима со знаком плюс в основных регионах продажи климатического оборудования в последние годы не было.

Однако тренд не всегда совпадает с реальными продажами. Существуют деформирующие факторы, способные отклонить продажи от прогнозируемого уровня как в плюс, так и в минус. Прежде всего это погода. Второй по влиянию фактор – экономика. Как показал 2020 год, могут вмешаться и «черные лебеди», ярким примером которых стали ковидные ограничения. Но если в 2020 они лишь слегка снизили продажи (рынок недобрал около 100 тыс.штук), то в 2021 году последствия Ковид-19 могут внести куда как более весомые коррективы.

Главной причиной отрицательного прогноза на 2021 год стал дисбаланс в торговле КНР с Европой и США. Если Китай быстро оправился от пандемии, то в странах первого мира многие предприятия встали надолго. В итоге китайский экспорт почти не пострадал, тогда как экспорт развитых стран в КНР резко снизился. В итоге в Европе и США скопились сотни тысяч морских контейнеров, тогда как в Азии возник их острый дефицит.

В итоге с октября по февраль стоимость фрахта по маршруту Гуанчжоу – Усть-Луга (или Гуанчжоу — Новороссийск) увеличилась с $2.500-2.700 до $8.000-11.000. Учитывая, что в 40 футовый контейнер помещается 320-340 бытовых сплитов несложно посчитать, что только фрахт добавил к себестоимости каждого кондиционера RAC – порядка $21. Плюс резкое увеличение отпускных цен на китайских заводах (10-15% и это не предел), связанное с объективным удорожанием сырья – меди, алюминия, стали, пластика.

В такой ситуации стоит ожидать двух основных трендов:

- Снижение объемов импорта в пик сезона 2021 года. У компаний элементарно не хватает оборотных средств, чтобы полностью выбрать заказанные объемы, которые с учетом доставки подорожали сразу на 35%. Изготовления части предоплаченной техники перенесено на вторую половину года.

- Риск того, что ситуация со стоимостью фрахта нормализуется, заставляет дистрибуторов очень осторожно везти технику с высокой себестоимостью. Если часть поставки зависнет на полгода-год, то после нормализации цены доставки продать ее получится только в убыток. Отсюда три важных следствия:

- Никто не будет форсировать завоз. Везти будут небольшими партиями, чтобы минимизировать остаток на складе в любой момент.

- Импортеры минимизируют завоз тех позиций, что имеют невысокую ликвидность: инвертора >5 кВт, мультисплиты, PAC (особенно самые младшие и старшие типоразмеры). По большому счету все, кроме «настенников» менее 5 кВт.

- По японским производителям, которые пока почти не увеличили цены, проблем с наличием не будет. И разница в цене между Китаем и Японией в 2021 будет минимальна.

Все вышеперечисленное вкупе с минимальным с 2011 года остатком (300-350 тысяч сплитов на начало 2021 года) наводит на мысль о том, что в сезон завоз сократится примерно на 300-400 тысяч кондиционеров, в то время как спрос снизится незначительно. Рост цен безусловно, остановит часть покупателей, но преимущественно это будут жители юга страны, собиравшиеся приобрести недорогой аппарат в квартиру.

То есть в апреле-июле 2021 года рынок ожидает дефицит оборудования, причем по многим позициям он будет носить глобальный характер. Ситуация может немного напоминать 2010 год, только с тем отличием, что тогда влет шли как раз комнатные модели сплитов, а полупром был в наличии.

К концу 2021 года ситуация с поставками должна нормализоваться и в 2022 нас ждет восстановление спроса, в случае если дефицит будет острым, может реализоваться и отложенный спрос. То есть рынок вернется к прежнему тренду, который будет действовать вплоть до 2023-2024 годов.