Инвестиционная стратегия развития отрасли производства отопительных приборов в Российской Федерации на период до 2020 года подготовлена во исполнение шестого абзаца пункта 8 Рекомендаций состоявшихся 7 декабря 2016 года парламентских слушаний Комитета Совета Федерации по экономической политике «Импортозамещение продукции высоких переделов на примере отрасли производства систем отопления» от 22 декабря 2016 года №3.6-09/2315, согласно которому АПРО необходимо подготовить План развития отрасли производства отопительных приборов на период до 2020 года, содержащий оценку количества создаваемых предприятий и возможных объёмов их производства, размеров предлагаемых инвестиций, прогнозируемых сумм дополнительных налоговых доходов бюджетной системы Российской Федерации, а также количества новых рабочих мест.

Стратегия содержит ретроспективные данные о состоянии российского рынка в 2015 и 2016 годах, а также прогнозные оценки перспектив его развития на период до 2020 года включительно.

В частности, исходный документ Стратегии содержит:

- информацию о миссии, целях, задачах и показателях развития отрасли, а также о базовых (по итогам 2015 года) и целевых индикаторах (количественных значениях) данных показателей, которые планируется достичь к 2020 году, то есть за «пятилетку»;

- данные о перспективах импортозамещения на рынке отопительных приборов, структурированные по типам отопительных приборов и содержащие сведения о конкретных инвестиционных проектах в отрасли;

- сценарные условия развития отрасли с учётом прогнозов изменения внешней среды (импорта), объёмов потребления внутри страны, структурных изменений в отрасли и других факторов;

- сведения об основных направлениях развития институциональной и регуляторной среды в отрасли с точки зрения роли государства в сферах технического регулирования, добровольных форм подтверждения соответствия, таможенно-тарифного регулирования, таможенного администрирования, регламентации рынка государственных закупок и закупок государственного сектора экономики;

- внутренние риски развития отрасли, включая усиление конкуренции между типами отопительных приборов, появление на рынке новых категорий игроков и новых подвидов отопительных приборов («чёрный» биметалл);

- внешние риски для развития российского производства отопительных приборов, в том числе появление на рынке новых «стейкхолдеров» — государств-экспортёров.

Показатели и индикаторы развития отрасли

Показатели развития отрасли, их базовые и целевые индикаторы (то есть количественные значения):

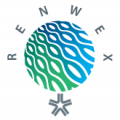

1. Увеличение доли отечественных отопительных приборов на внутрироссийском рынке потребления с 22–24 % в 2015 году до 60–70 % в 2020 году (рис. 1), в том числе:

- по алюминиевым и биметаллическим радиаторам отопления — с 25 % в 2015 году до 60–70 % в 2020-м;

- по стальным панельным радиаторам отопления — с 20 % в 2015 году до 65–75 % в 2019-м;

- по чугунным радиаторам отопления — с 30 до 40–50 % (с акцентом на структурных изменениях в контексте существенного увеличения доли отечественной продукции в премиум-сегменте ретро-радиаторов «винтажного» дизайна);

- по конвекторам с 50–55 до 70–75 % (с акцентом на структурных изменениях в части перехода от изготовления стальных настенных конвекторов к производству конвекторов более дорогих и современных типов — напольных и внутрипольных);

2. Снижение объёмов импорта отопительных приборов на территорию Российской Федерации к 2020 году по сравнению с 2015-м в три раза.

3. Снижение конкурентоспособности радиаторов отопления, происходящих из Китайской Народной Республики, за счёт увеличения их средней таможенной (статистической) стоимости до уровня себестоимости продукции российского производства — $ 3,0–3,5 за килограмм готового изделия.

4. Снижение количества аварий отопительных приборов, связанных с их несоответствием показателям ГОСТ по герметичности и статической прочности на 90 %.

5. Увеличение в три раза доли российских отопительных приборов, поставляемых в рамках государственных и муниципальных закупок в соответствии с Федеральным законом от 5 апреля 2013 года №44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд».

6. Увеличение в два раза доли российских отопительных приборов, поставляемых в рамках закупок государственных компаний, организаций с государственным участием и организаций жилищно-коммунального комплекса в соответствии с Федеральным законом от 18 июля 2011 года №223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц».

Перспективы импортозамещения на рынке и сценарные условия развития отрасли

В краткосрочной (2017–2018 годы) и среднесрочной (до 2020 года) перспективах прогнозируется значительный рост объёмов производства отопительных приборов на территории Российской Федерации.

Алюминиевые и биметаллические радиаторы отопления

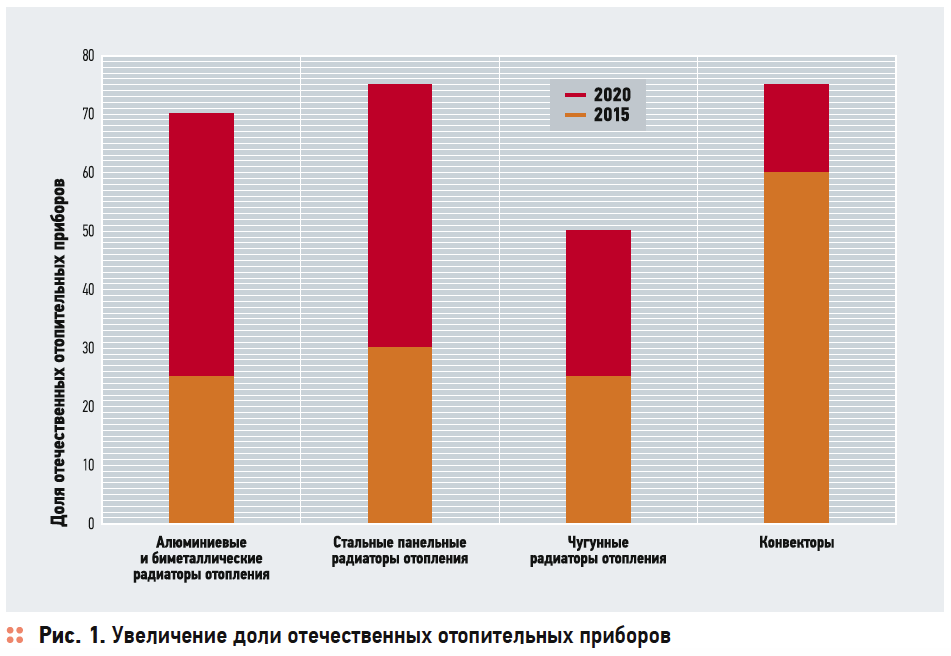

В 2016 году российские производители увеличили объёмы производства с 13,7 млн до 17,125 млн секций (рис. 2), то есть на 25 %, что соответствует 24 тыс. тонн.

В сегменте алюминиевых и биметаллических радиаторов расширяются мощности действующих предприятий, разрабатываются и реализуются инвестиционные проекты по созданию новых производств.

Так, например, производство компании ООО «Роял Термо Рус» (город Киржач Владимирской области), созданное в 2014 году, планирует увеличить физические объёмы производства с 5,255 млн секций в 2016 году до 12,107 млн секций, то есть на 130 % (более чем в два раза).

В целом, с учётом имеющегося среднего объёма загрузки производственных мощностей, существующие производители алюминиевых и биметаллических радиаторов отопления уже в 2017 году могут увеличить объёмы производства на 9 млрд руб. до 18 млрд руб., то есть в два раза (причём без учёта новых производств).

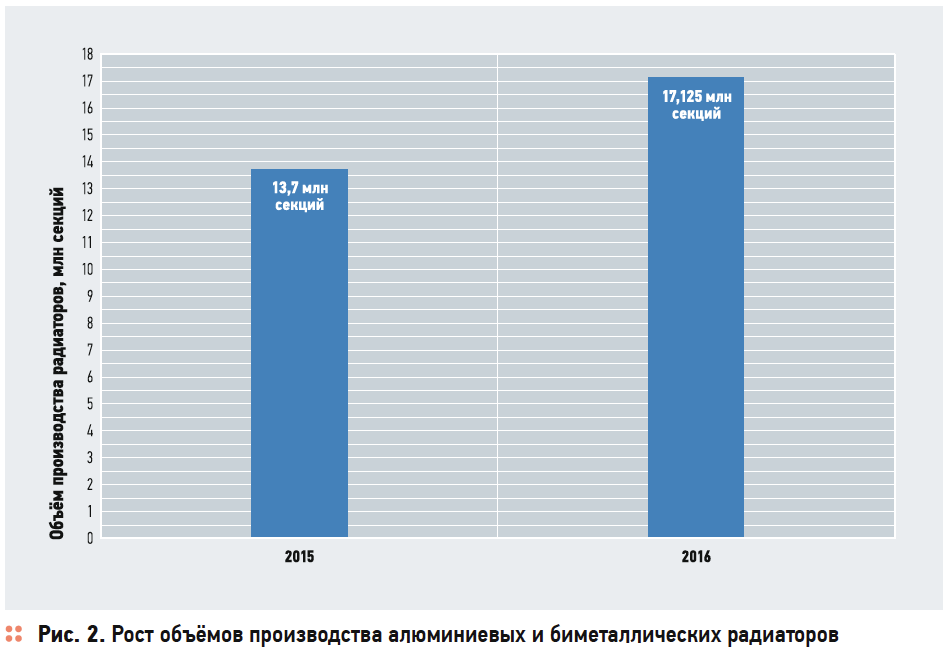

По информации Министерства промышленности и торговли Российской Федерации, в сегменте алюминиевых и биметаллических радиаторов отопления реализуются следующие инвестиционные проекты (рис. 3):

- с третьего квартала 2016 года начато производство алюминиевых радиаторов отопления на предприятии ООО «Русский радиатор» (посёлок Надвоицы, Республика Карелия), объёмы производства которого составят порядка 1,6 млрд руб. ежегодно при выходе на проектную мощность 4 млн секций в год (на проект получен заём Фонда развития промышленности в размере 144 млн руб.);

- в 2017 году начнётся производство алюминиевых радиаторов отопления в Республике Ингушетия в рамках реализации ООО «АТМ» соответствующего инвестиционного проекта, ежегодные объёмы производства которого при выходе на проектную мощность составят 3,1 млн секций в год на сумму 1,24 млрд руб. (на проект получен заём Фонда развития промышленности в размере 500 млн руб.);

- в городе Невинномысске Ставропольского края в рамках регионального индустриального парка планируется создать завод по изготовлению радиаторов отопления — запуск первой очереди запланирован в 2017 году, а к 2020 году завод должен выйти на проектную мощность в 7 млн секций (соглашение о реализации проекта подписано с ООО «Невинномысский радиаторный завод» губернатором Ставропольского края В. В. Владимировым);

- планируется подписание соглашения о создании совместного предприятия итальянской группы компаний Sira Industrie на базе завода российского партнёра ООО «РТЦ-Пром» в городе Перми (Пермский край) — ежегодный объём производства алюминиевых радиаторов отопления уже к 2018 году может составить не менее 1,25 млрд руб., то есть порядка 3 млн секций в год (проект поддержан губернатором Пермского края В. Ф. Басаргиным).

Кроме того, в городе Липецке итальянской компанией Fondital S.p.A. на территории промышленно-производственной особой экономической зоны «Липецк» начато строительство предприятия Fondital Plant по производству алюминиевых радиаторов отопления, а также котлов центрального отопления: начало производства запланировано на третий квартал 2017 года, а его объёмы уже в 2018 году могут достигнуть 1 млрд руб.

Таким образом, общий объём инвестиций отечественных производителей в сегменте алюминиевых и биметаллических радиаторов отопления за период до 2020 года составит порядка 7 млрд руб.

В свою очередь, с учётом технологических особенностей производства современных отопительных приборов в данном сегменте (высокого уровня автоматизации процессов) общее количество создаваемых непосредственно на производстве новых рабочих мест к 2020 году не превысит 3000 единиц. В то же время, с учётом расширения смежных отраслей (логистики, дистрибуции и розничной продажи) совокупное количество рабочих мест, создаваемых в связи с увеличением объёмов российского производства алюминиевых и биметаллических радиаторов отопления, к 2020 году может достичь 10 тыс. единиц.

Таким образом, с учётом расширения мощностей существующих производств, а также создания в рамках реализации инвестиционных проектов новых предприятий, объёмы российского производства алюминиевых и биметаллических радиаторов отопления к 2020 году могут увеличиться в три раза по сравнению с 2015 годом и достичь 40 млн секций. Вместе с тем приходиться констатировать, что объём рынка потребления алюминиевых и биметаллических радиаторов отопления (включая внутреннее производство и импорт) по итогам 2016 года составил 51 млн секций.

При отсутствии внешних условий для взрывного роста спроса на алюминиевые и биметаллические радиаторы отопления такой объём внутреннего производства практически не оставляет места для продукции иностранного производства (за исключением импорта из Итальянской Республики, имеющего стабильные позиции в премиальном ценовом сегменте) и фактически закрывает доступ на рынок новым инвестиционным проектам.

В этой связи существенное усиление ценовой конкуренции между отечественной и иностранной продукции, а также между внутрироссийскими производителями в ближайшие годы представляется неизбежным, хотя ситуация в данном сегменте, в отличие от семейства стальных панельных радиаторов, не выглядит столь предопределённой с точки зрения перспектив возникновения кризисных явлений перепроизводства и затоваривания.

Стальные панельные радиаторы отопления

В сегменте стальных панельных радиаторов отопления существующие два российских производства за счёт обеспечения полной загрузки и расширения своих производственных мощностей планируют в 2017 году увеличить объёмы выпуска готовой продукции по сравнению с 2015 годом с 2,712 млрд до 5,0 млрд руб., то есть более чем на 2,2 млрд руб.

В среднесрочной перспективе в сегменте стальных панельных радиаторов отопления планируется как значительное увеличение мощностей существующих производств, так и создание новых масштабных предприятий.

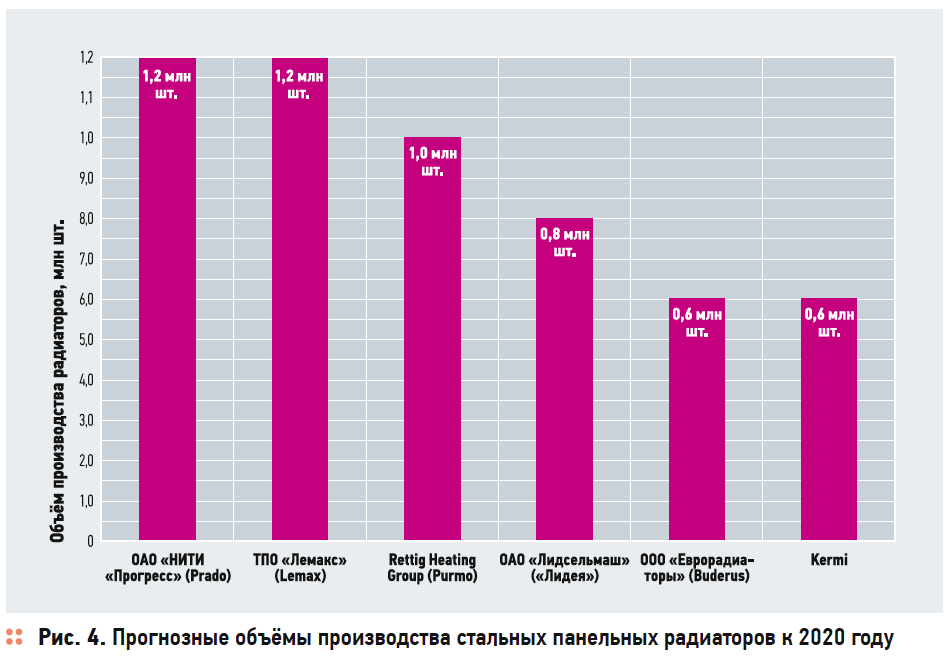

Здесь необходимо выделить следующих производителей (рис. 4):

- ОАО «Научно-исследовательский технологический институт «Прогресс» (бренд Prado, город Ижевск, Удмуртская Республика) — увеличение объёма производства с 432 тыс. шт. в 2015 году до 1,2 млн шт. в 2020-м (по оценкам непосредственно самого завода);

- Творческо-производственное объединение «Лемакс» (город Таганрог Ростовской области, бренд Lemax) — запуск в феврале 2018 года предприятия с производственной мощностью 600 тыс. шт. в год, которая к 2020 году может быть увеличена до 1,2 млн шт. (проект начат, получено заёмное финансирование);

- Rettig Heating Group (бренд Purmo, Республика Польша, Республика Финляндия) — возможно открытие предприятия на территории Российской Федерации производственной мощностью к 2020 году 1 млн шт. (по экспертным оценкам);

- ОАО «Лидсельмаш» (бренд «Лидея», Республика Беларусь, Гродненская область, город Лида) — увеличение объёмов выпуска с 250 тыс. до 800 тыс. шт. (с учётом мощностей завода);

- ООО «Еврорадиаторы» (бренд Buderus, город Энгельс Саратовской области) — 600 тыс. шт. (за счёт увеличения мощностей действующего завода, составляющих 400 тыс. шт. в год);

- Kermi (Федеративная Республика Германия) — на территории Российской Федерации на стадии строительства находится завод производственной мощностью более 600 тыс. шт. в год;

- ООО «Золотое Руно» (торговая марка Оptim Thermo, город Светлый, Калининградская область) — уже начат выпуск стальных панельных радиаторов на данном предприятии с возможностью увеличения производственной мощности до 400 тыс. шт. в год.

Таким образом, общий объём инвестиций в развитие российского производства стальных панельных радиаторов отопления к 2020 году может составить около 4 млрд руб., а количество создаваемых новых рабочих мест достигнет 2000–2500. В случае реализации планируемых инвестиционных проектов действующих и вновь создаваемых предприятий объёмы внутрироссийского производства стальных панельных радиаторов отопления достигнут 4,8– 5,0 млн шт. в год к 2020 году. Вместе с тем объём потребления стальных панельных радиаторов отопления в 2016 году, по оптимистичным оценкам, оценивается примерно в 4 млн штук. По более консервативным расчётам, с учётом официальной таможенной статистики импорта, объём потребления стальных панельных радиаторов в России в 2016 году составил и вовсе не более 3,5 млн шт. При этом средний ежегодный рост объёмов потребления в данном сегменте в последние годы не превышал 7 %.

Таким образом, при средневзвешенном сценарии по сохранению текущих темпов роста сегмента объём внутрироссийского потребления стальных панельных радиаторов отопления в 2020 году составит от 4,48 млн до 5,12 млн шт. в год, что является недостаточным для нахождения рынков сбыта российскими производителями с учётом доли импорта. Следует отметить, что объёмы импорта стальных панельных радиаторов отопления по сравнению с алюминиевыми и биметаллическими радиаторами отопления в 2016 году снижались в меньшей степени. При этом, в отличие от сегмента алюминиевых и биметаллических радиаторов отопления, возможности ограничения импорта стальных панельных радиаторов в Россию из стран — участниц Евросоюза и Турции путём продвижения таможенно-тарифных и антидемпинговых мер или технических барьеров существенно ограничены.

Ставка ввозной таможенной пошлины в Едином таможенном тарифе Евразийского ЭС на стальные панельные радиаторы отопления (товарная позиция 7322 ТН ВЭД ЕАЭС) установлена на уровне 7,5 % без возможности увеличения в связи с обязательствами перед ВТО. Правовые основания для инициирования введения антидемпинговых мер в отношении стальных панельных радиаторов отопления, происходящих из стран — участниц Евроcоюза и (или) Турции, в настоящее время отсутствуют. Кроме того, за последние два года предприятиями Ирана было приобретено четыре современных автоматических линии LEAS (Италия) по изготовлению стальных панельных радиаторов отопления общим объёмом производства 2,4 млн шт. в год — при максимальном объёме внутреннего потребления 800 тыс. шт. и отсутствии «в зоне досягаемости» других потенциальных стран-импортёров, кроме России.

В совокупности Турция и Иран к 2020 году в состоянии поставлять на российский рынок 3 млн шт. стальных панельных радиаторов отопления в год по привлекательным и крайне конкурентным ценам с учётом наличия необходимого оборудования, а также более низкой стоимости рабочей силы. Таким образом, российский рынок отопительных приборов в сегменте стальных панельных радиаторов отопления к 2020 году столкнётся с проблемой дисбаланса имеющихся объёмов спроса (4,5–5,1 млн шт. в год) и размеров предложения продукции — 6–7 млн шт., включая внутреннее производство и импорт.

Данную ситуацию усугубляет тот факт, что стальные панельные радиаторы отопления являются низкомаржинальным товаром, продажи которого в краткои среднесрочной перспективах не обеспечивают необходимую рентабельность для реализации инвестиционных проектов по созданию новых производств. Учитывая изложенное, к 2020 году в сегменте стальных панельных радиаторов отопления возникнет кризис перепроизводства, произойдёт «затоваривание», а также усиление ценовой конкуренции, способное на время полностью «обнулить» рентабельность производства или практически минимизировать её.

Чугунные радиаторы отопления

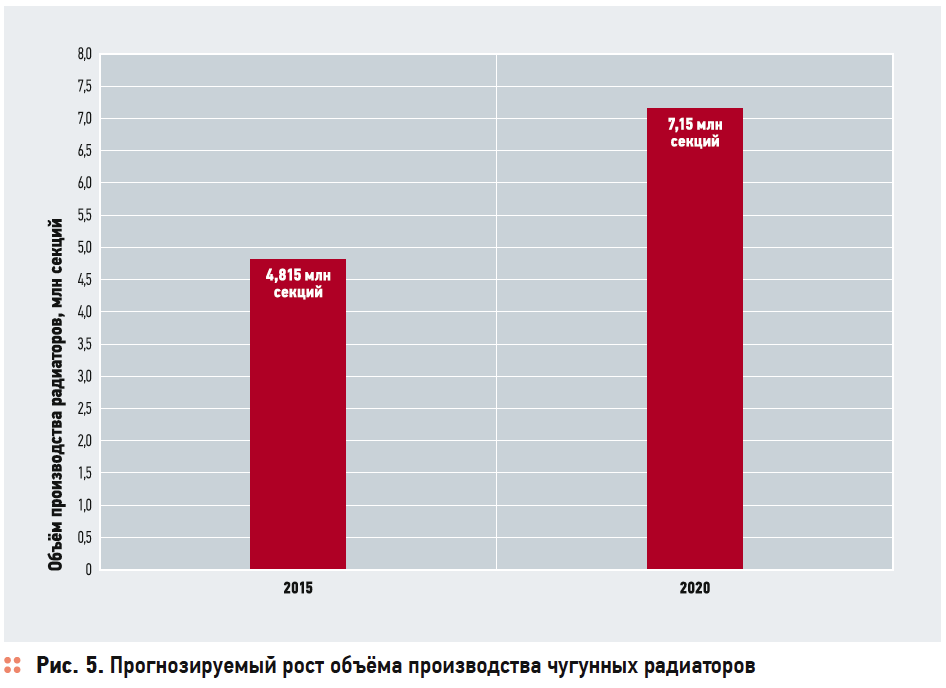

Два крупнейших производителя чугунных радиаторов отопления (рис. 5), находящихся на территории государств — членов Евразийского экономического союза (ЕАЭС) — ОАО «Минский завод отопительного оборудования» (Республика Беларусь) и НАО «Нижнетагильский котельнорадиаторный завод» (Свердловская область) — к 2020 году планируют увеличить физические объёмы производства на 48,5 %, с 4,815 млн до 7,15 млн секций в год.

Кроме того, компания по производству чугунных радиаторов отопления винтажного дизайна ООО «ПКФ Радимакс» (бренд Retrostyle), имеющая производственную площадку в городе Подольске Московской области, планирует открытие второго завода по изготовлению чугунных батарей.

В результате объём инвестиций в сегменте чугунных радиаторов отопления к 2020 году может составить 700 млн руб. При этом создание значительного числа новых рабочих мест в сегменте чугунных радиаторов отопления не планируется, поскольку рост объёмов производства производители рассчитывают осуществить за счёт инвестиций в реновацию основных фондов (модернизацию оборудования и технологическое перевооружение).

В то же время производителям чугунных радиаторов отопления следует учитывать, что за последние десять лет объём спроса в данном сегменте сократился более чем в три раза, и вероятность его дальнейшего последовательного сокращения выглядит весьма вероятной, а перспективы роста — сомнительными.

Конвекторы

Объёмы инвестиций и количество вновь созданных рабочих мест в сегменте конвекторов будут сравнительно незначительными и к 2020 году совокупно составят не более 200 млн руб. и 100 человек, соответственно. При этом на рынке конвекторов ведущие российские производители к 2020 году планируют увеличить объёмы производства своей продукции на 55 %.

Вместе с тем конкурентные преимущества в среднесрочной перспективе получат предприятия, выпускающие более широкую товарную номенклатуру конвекторов (такие как ОАО «Фирма «Изотерм», Санкт-Петербург) и по видам материалов изготовления (стальные, медно-алюминиевые), и по типам монтажа (настенные, напольные, внутрипольные), в то время как крупные производители стальных конвекторов эконом-сегмента (такие как ОАО «Сантехпром», Москва; АО «Завод «Универсал», город Новокузнецк Кемеровской области; Тольяттинский заводов приборов отопления (ТЗПО, город Тольятти Самарской области) столкнутся с межсегментной конкуренцией со стороны производителей стальных панельных радиаторов отопления.

Также в указанном периоде будет осуществлён выход на проектную производственную мощность сравнительно недавно созданных предприятий-производителей по изготовлению конвекторов, например, таких как Moehlenhoff (компания ООО «Системные конвекторы», Сергиево-Посадский район Московской области).

Российским производителям конвекторов следует учитывать, что внутрипольные конвекторы в последние два-три года стали модным трендом для монтажа в коммерческой недвижимости класса А (торговые и офисные центры), а также являются высокомаржинальным товаром, хотя конкуренция с европейскими производителями в этом секторе более жёсткая, чем в экономсегменте.

Развитие институциональной и регуляторной среды

В 2017–2018 годах на российском рынке отопительных приборов произойдут масштабные и коренные изменения в плане государственного регулирования отрасли, эффект действия которых в полной мере можно будет ощутить к 2019–2020 годам. До настоящего времени на российском рынке отопительных приборов в отношении государственного регулирования действует режим tabula rasa, когда оборот товаров данной категории практически не регламентируется. Так, в отношении отопительных приборов отсутствуют обязательные требования и обязательное подтверждение соответствия, а соблюдение распространяющихся на них стандартов (ГОСТ 31311–2005 «Приборы отопительные. Общие технические условия», далее — ГОСТ) является добровольным.

Вместе с тем применение общих положений законодательства о защите прав потребителей (закона России от 7 февраля 1992 года №2300-1 «О защите прав потребителей») не обеспечивает надлежащего уровня защиты прав потребителей отопительных приборов даже в случае аварии отопительного прибора, поскольку доказательство причинноследственной связи разгерметизации отопительного прибора именно с несоответствием требованиям безопасности самого изделия сопряжено с необходимостью инициирования длительных судебных разбирательств и проведения дорогостоящих и сложных экспертиз.

Введение обязательной сертификации отопительных приборов

В 2015 году АПРО было инициировано рассмотрение вопроса о включении радиаторов отопления и конвекторов отопительных всех типов в единый перечень продукции, подлежащей обязательной сертификации, утверждённый постановлением Правительства Российской Федерации от 1 декабря 2009 года №982-ПП.

В этой связи Минпромторгом России подготовлен проект постановления Правительства РФ «О внесении изменений в постановление Правительства Российской Федерации от 1 декабря 2009 года №982-ПП», предусматривающий введение обязательной сертификации всех типов радиаторов отопления и отопительных конвекторов, который прошёл публичное обсуждение и по состоянию на февраль 2017 года находится на стадии межведомственного согласования.

Согласно второму абзацу пункта 1 рекомендаций парламентских слушаний «Импортозамещение продукции высоких переделов на примере отрасли производства систем отопления», проведённых Комитетом Совета Федерации по экономической политике 7 декабря 2016 года (утверждены 22 декабря 2016 года №3.6-09/2315), Минпромторгу России совместно с Минэкономразвития России предложено ускорить внесение указанного проекта постановления в Правительство РФ.

С учётом сроков прохождения оставшихся регламентных процедур (межведомственное согласование, получение от Минюста России правового заключения и заключения по результатам независимой антикоррупционной экспертизы, внесение в Правительство РФ и рассмотрение в аппарате правительства), а также предполагаемых сроков его вступления в силу (переходного периода продолжительностью один год), введение обязательной сертификации радиаторов отопления и конвекторов отопительных всех типов может быть осуществлено уже с 1 мая — 1 июня 2018 года.

Отметим, что после введения обязательной сертификации требования ГОСТ станут обязательными для выполнения в отношении всех отопительных приборов, выпускаемых в обращение на рынке РФ, в том числе в части:

- необходимости выполнения требований ГОСТ по герметичности и статической прочности, включая недопустимость завышения заявленных показателей рабочего давления;

- недопустимости завышения заявляемых производителем показателей номинального теплового потока (теплоотдачи) более 4 %;

- необходимости обеспечения толщины стенок стальных панельных радиаторов, соприкасающихся с водой, не менее 1,2 мм и т.д.

После вступления в силу постановления Правительства РФ о введении обязательной сертификации отопительных приборов к их производителям, импортёрам, поставщикам и розничным продавцам за выпуск в обращение продукции, не обеспеченной сертификатами, будут применяться жёсткие меры административной ответственности в виде штрафов для юридических лиц в размере от 100 тыс. до 500 тыс. руб., в соответствии со статьями 14.44, 14.45 и 14.46 Кодекса Российской Федерации об административных правонарушениях (КоАП).

Административную ответственность также будут нести и организации, осуществляющие выдачу ложных сертификатов без проведения испытаний, в виде штрафов в размере до 1 млн руб. (статья 14.47 КоАП).

Таким образом, введение обязательной сертификации предоставит российским производителям отопительных приборов равные условия добросовестной конкуренции с иностранными изготовителями, которые будут обязаны соблюдать ГОСТ в полном объёме, а также позволит обеспечить потребителей достоверной информацией о функциональных показателях и параметрах безопасности отопительных приборов, повысит уровень безаварийности эксплуатации радиаторов отопления и конвекторов.

Кроме того, после введения обязательной сертификации российские производители получат даже некоторые конкурентные преимущества в отношении форм подтверждения соответствия требованиям ГОСТ, приобретающим обязательный характер.

Так, если российские производители смогут однократно осуществить сертификацию серийного производства (товарной номенклатуры своего предприятия), то импортёры будут вынуждены сертифицировать каждую партию ввозимых в Российскую Федерацию отопительных приборов, что связано с существенными дополнительными временными издержками на первоначальный ввоз образцов отопительных приборов и проведение их испытаний до ввоза собственно основной товарной партии (увеличивает срок поставки на один-два месяца) либо финансовыми затратами (оплата нахождения товарной партии на складе временного хранения в период, пока отобранные образцы проходят испытания и оформляются сертификаты).

Практика введения обязательной сертификации свидетельствует, что после внедрения данной меры объёмы оборота недоброкачественных товаров и продукции с фальсифицированными характеристиками снижаются не менее чем в пять раз.

Добровольные формы подтверждения соответствия

Помимо государственной формы подтверждения соответствия в виде обязательной сертификации, на рынке отопительных приборов будут активно внедряться добровольные формы подтверждения соответствия, имеющие значительные преимущества в плане маркетингового позиционирования товаров перед целевыми группами потребителей.

В зависимости от целевых групп добровольное подтверждение соответствия будет внедряться в двух формах:

- в форме процедуры добровольной верификации — для позиционирования относительно крупных промышленных потребителей отопительных приборов (то есть строительных организаций);

- с использованием инструментов «Российской системы качества» («Роскачество») — для позиционирования в розничной сети строительных гипермаркетов, магазинов, рынков, мегамоллов DIY.

В ноябре 2016 года на заседании Комитета систем инженерно-технического обеспечения, связи и телекоммуникаций зданий и сооружений Национального объединения строителей (НОСТРОЙ) было принято решение о начале реализации проекта по проведению верификации оборудования, приборов и изделий, используемых в строительстве, включая отопительные приборы, в качестве совместного проекта НОСТРОЙ, Ассоциации производителей радиаторов отопления и Ассоциации предприятий индустрии климата (АПИК).

Реализация данного проекта будет осуществлена посредством создания в рамках Системы добровольной оценки соответствия Национального объединения строителей (СДОС НОСТРОЙ) Подсистемы добровольной верификации оборудования, приборов и изделий для систем инженерно-технического обеспечения зданий и сооружений (Подсистема).

В настоящее время уже одобрены основные документы, необходимые для внедрения процедуры верификации и функционирования Подсистемы, которые:

- устанавливают порядок проведения процедуры верификации;

- предусматривают правила подтверждения компетентности испытательных лабораторий, осуществляющих проведение работ (испытаний) в рамках процедуры верификации;

- регламентируют особенности требований и методов, применяемых при проведении процедуры верификации отопительных приборов.

Следует отметить, что НОСТРОЙ объединяет все саморегулируемые организации строителей России, в которые на основе обязательного членства входит порядка 120 тыс. лиц (организаций и индивидуальных предпринимателей), осуществляющих строительство.

Практическое проведение процедуры верификации будет начато уже в феврале 2017 года. По результатам проведения верификации НОСТРОЙ будут формироваться и на регулярной основе актуализироваться «белый» и «чёрный» списки продукции, прошедшей и не прошедшей процедуру верификации и, соответственно, рекомендуемой или не рекомендуемой к монтажу на строительных объектах.

Такой подход позволит производителям отопительных приборов вывести позиционирование своей продукции перед крупными промышленными потребителями на качественно новый уровень.

В свою очередь, в рамках проведения исследований «Роскачества» могут быть отобраны лучшие торговые марки отопительных приборов, которым (исключительно из числа отечественных товаров) будет присвоен «Российский знак качества». При этом следует отметить, что добровольное подтверждение соответствия отечественных товаров с присвоением им «Знака качества» осуществляется автономной некоммерческой организацией «Российская система качества» во исполнение распоряжения Правительства Российской Федерации от 30 апреля 2015 года №780-р.

Таможенно-тарифное регулирование, антидемпинговые меры, таможенное администрирование

Повышение ставок ввозных таможенных пошлин на отопительные приборы в настоящее время не представляется возможным. Адвалорные ставки ввозных таможенных пошлин в отношении алюминиевых и биметаллических радиаторов отопления, стальных и чугунных радиаторов отопления, классифицируемых, соответственно, в рамках товарных позиций 7615, 7616 и 7322 единой Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза (ТН ВЭД ЕАЭС), в Едином таможенном тарифе Евразийского экономического союза (ЕТТ ЕАЭС) сейчас установлены на уровнях 9 и 7,5 %, что является предельно допустимым специфическим уровнем связывания, предусмотренным обязательствами России по присоединению к Всемирной торговой организации (ВТО).

Вместе с тем администрирование импорта на территорию Российской Федерации радиаторов отопления затруднено из-за отсутствия в отношении наиболее популярных типов радиаторов отопления (алюминиевых и биметаллических) отдельных кодов в ТН ВЭД ЕАЭС.

Положения ТН ВЭД ЕАЭС в данной части существенно устарели, поскольку содержат специализированные коды только на чугунные батареи и стальные радиаторы, в то время как на современную продукцию, ввозимую в Россию в три раза бóльших объёмах, коды отсутствуют.

В этой связи АПРО с Минэкономразвития России, Минпромторгом России и ФТС России проработана инициатива по выделению в отношении алюминиевых и биметаллических радиаторов отопления отдельных товарных подсубпозиций ТН ВЭД ЕАЭС (на уровне 10-го знака) в товарной позиции 7616 ТН ВЭД ЕАЭС. В 2017 году данный вопрос будет рассмотрен на заседании Подкомиссии по таможенно-тарифному и нетарифному регулированию, защитным мерам во внешней торговле Правительственной комиссии по экономическому развитию и интеграции для внесения в Евразийскую экономическую комиссию проекта решения. Кроме того, АПРО подготовлено и представлено в Департамент защиты внутреннего рынка Евразийской экономической комиссии (орган, проводящий антидемпинговые расследования) заявление о применении антидемпинговой меры в отношении алюминиевых радиаторов отопления, происходящих из Китайской Народной Республики. В дальнейшем аналогичное заявление планируется подготовить и подать в отношении биметаллических радиаторов отопления из Китая.

В случае применения в отношении алюминиевых и (или) биметаллических радиаторов отопления, происходящих из Китайской Народной Республики, антидемпинговой меры в виде антидемпинговой пошлины с «заградительной» ставкой от 30 до 60 % от таможенной стоимости ввоз товаров данной категории в Российскую Федерацию будет существенно ограничен.

По направлению таможенного администрирования существенно сокращены возможности использования различных схем занижения таможенной стоимости при ввозе радиаторов отопления в Россию.

Использование ФТС России «стоимостного профиля риска» дало реальные результаты.

Кроме того, в ближайшие два-три года использование подобных схем станет попросту невозможным в связи с созданием системы комплексного информационного обмена между таможенными и налоговыми органами, в связи с функционированием которой товар с ненадлежащей уплатой таможенных пошлин при ввозе будет просто невозможно законно реализовать на территории Российской Федерации.

При этом следует отметить, что обозначенные рядом экспертов риски «обходного ввоза» радиаторов отопления через Республику Беларусь и Республику Казахстан не находят практического подтверждения и серьёзно преувеличены.

Дело в том, что Республика Беларусь непривлекательна для использования обходных схем по логистическим соображениям (для ввоза из КНР), имеет плотную систему таможенного контроля, крайне низкий уровень коррупции в таможенных органах, а также характеризуется значительными рисками крупных штрафов и конфискации всей партии товара в случае выявления даже незначительных нарушений.

В свою очередь, в Республике Казахстан внедрена электронная система таможенного декларирования и контроля, практически исключающая роль человеческого фактора и возможности для злоупотреблений.

Следует также отметить, что с созданием системы прослеживаемости товаров в рамках Евразийского экономического союза, которая будет внедрена уже к 2018 году, риски «обходного ввоза» будут нивелированы полностью.

Необходимо обратить внимание, что таможенные органы и в дальнейшем продолжат осуществлять жёсткий контроль достоверности таможенной стоимости ввозимых отопительных приборов, что обусловлено объективными потребностями повышения собираемости таможенных пошлин для пополнения доходной части государственного бюджета.

Преференции российских товаров при государственных закупках и закупках государственного сектора экономики

С 1 января 2017 года отопительным приборам российского производства уже предоставлено 15 %-е ценовое преимущество при участии в закупках отдельных видов юридических лиц, регулируемых Федеральным законом от 18 июля 2011 года №223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц».

Данное преимущество предоставлено в соответствии с постановлением Правительства Российской Федерации 16 сентября 2016 года №925-ПП «О приоритете товаров российского происхождения, работ, услуг, выполняемых, оказываемых российскими лицами, по отношению к товарам, происходящим из иностранного государства, работам, услугам, выполняемым, оказываемым иностранными лицами». Это означает, что если поставщик российских отопительных приборов в своей заявке на участие в закупке или в ходе торгов предложит цену поставляемых товаров не более чем на 15 % больше, чем другой участник закупки, предлагающий иностранные приборы отопления, победителем в тендерных процедурах будет признан тот, кто предлагает отечественную продукцию. При этом общие объёмы закупок данных организаций в несколько раз превышают общие объёмы государственных и муниципальных закупок органов государственной власти и органов местного самоуправления.

Кроме того, АПРО инициировано рассмотрение вопроса о включении позиций «Радиаторы центрального отопления и их секции стальные» (25.21.11.120), «Радиаторы центрального отопления и их секции из прочих металлов» (25.21.11.130), «Конвекторы отопительные стальные» (25.21.11.150) и «Конвекторы отопительные из прочих металлов» (25.21.11.160) в предусмотренный приказом Минэкономразвития России от 25 марта 2014 года №155 перечень товаров, по которым российской продукции предоставляется 15 %-е ценовое преимущество при участии в государственных (муниципальных) закупках.

В настоящее время соответствующие предложения внесены Минпромторгом России для рассмотрения в Минэкономразвития России.

Предоставление российским отопительным приборам преференций при закупках позволит увеличить их долю на внутреннем рынке, но незначительно, поскольку закупки непосредственно отопительных приборов в рамках данных видов регулирования осуществляются в незначительных объёмах, находясь «внутри» лотов на выполнение строительных работ.

Внутренние риски Усиление конкуренции между типами отопительных приборов

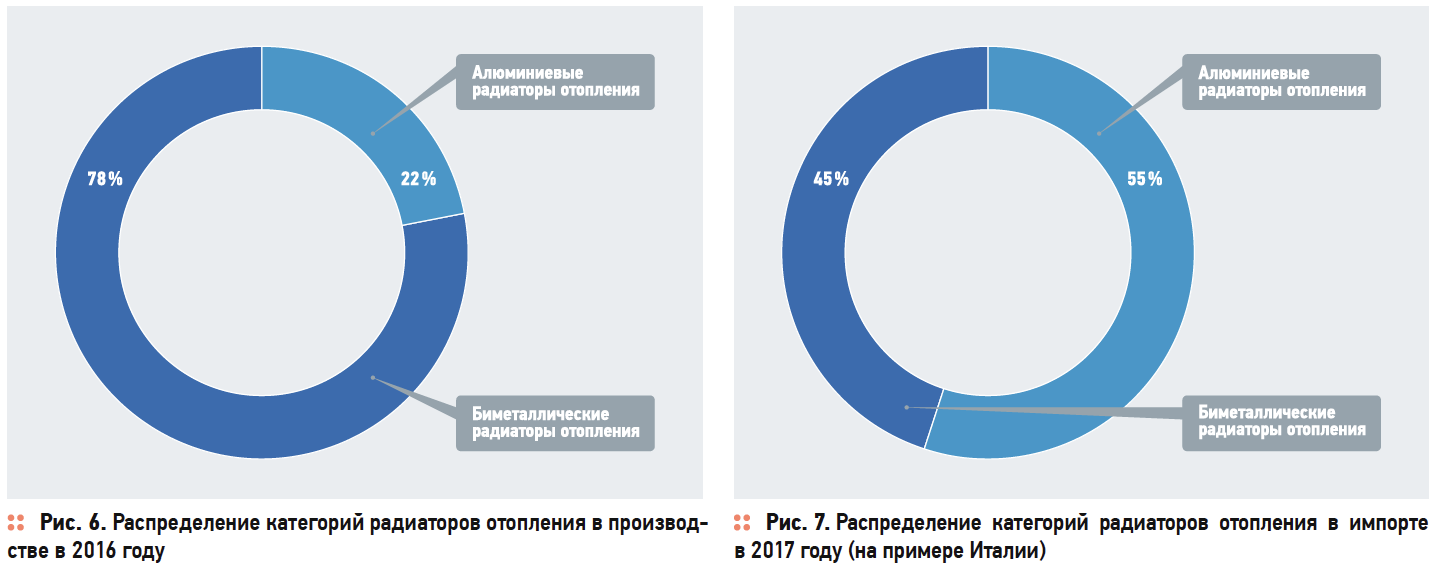

В настоящее время наблюдаются тенденции по усилению конкуренции между различными типами отопительных приборов, которые уже приводят и в дальнейшем будут свидетельствовать о «товарных перетоках» спроса и предложения на рынке. Во-первых, в сегменте алюминиевых и биметаллических радиаторов отопления заметен тренд к «вымыванию» доли алюминиевых радиаторов и увеличению представленности в сегменте доли биметалла. В частности, если ещё в 2015 году объёмы алюминиевых радиаторов отопления на рынке превышали объёмы биметаллических радиаторов отопления, то уже по итогам 2016 года ситуация кардинально изменилась.

Так, в 2016 году крупнейшие российские производители, осуществляющие изготовление алюминиевых и биметаллических радиаторов отопления, сконцентрировались на биметалле в соотношении от 3:1 до 5:1 по отношению к алюминию (рис. 6).

Аналогичный «сюжет» развивается и в отношении импорта. В частности, если по итогам первых трёх кварталов 2015 года в отношении импорта из Итальянской Республики объёмы ввоза алюминиевых радиаторов отопления превышали объёмы ввоза в 2,24 раза, то в аналогичном периоде 2016 года данное превышение составило уже лишь 26 % (рис. 7). Данный тренд обусловлен объективными особенностями эксплуатации отопительных приборов в условиях российской инфраструктуры жилищно-коммунального хозяйства.

Дело в том, что алюминиевые радиаторы отопления плохо приспособлены к эксплуатации в системах центрального отопления, для которых характерны экстремальные водородные показатели pH, характеризующие меру активности ионов водорода в теплоносителе и количественно выражающие кислотность воды, а также частые и значительные перепады давления и гидравлические удары.

В ближайшее время процесс «съёживания» доли алюминиевых радиаторов отопления в сравнении с биметаллическими продолжится, и в дальнейшем алюминиевые радиаторы постепенно практически полностью «перетекут» в сектор рынка поставок отопительных приборов для объектов индивидуального жилищного строительства (коттеджей, загородных домов, особняков), имеющих автономную (замкнутую) систему отопления.

Во-вторых, с учётом серьёзно возрастающих объёмов производства стальных панельных радиаторов отопления будет усиливаться их конкуренция со стальными конвекторами. Следует учитывать, что в связи со значительным увеличением производственных мощностей и объёмов изготовления производители стальных панельных радиаторов отопления смогут существенно снизить стоимость отопительных приборов своего типа за счёт использования «эффекта экономии на масштабе», практически доведя её до цены стального конвектора. В то же время, при сопоставимости по цене, при сравнении со стальным панельным радиатором стальной конвектор на рынке будет выглядеть невыигрышно с точки зрения монтажа на новых строительных объектах, поскольку, имея архаичный и непривлекательный дизайн, серьёзно уступает выглядящему современно стальному «панельнику» по интерьерно-эстетическим соображениям.

В этой связи будущее сегмента стальных конвекторов выглядит туманно и требует принятия производителями данного типа отопительных приборов каких-либо мер: коренного изменения дизайна стального конвектора, серьёзного снижения его цены либо структурного перехода к изготовлению внутрипольных конвекторов, что очень привлекательно с точки зрения высокого спроса у офисных девелоперов, но крайне затруднительно в плане сложности технологий и высокой конкуренции со стороны иностранных товаров.

В-третьих, в сегменте чугунных радиаторов отопления их производителям с учётом неизбежности снижения объёмов спроса нужно рассмотреть вопрос о диверсификации «производственного портфеля» (товарной линейки) за счёт радиаторов отопления ретро-дизайна. Конечно, такие структурные преобразования связаны с определёнными трудностями, поскольку эти товары существенно различаются с точки зрения рыночного позиционирования. Но для обеспечения стабильных объёмов сбыта предприятиям следует задуматься, как совместить производство двух категорий чугунных радиаторов на заводах.

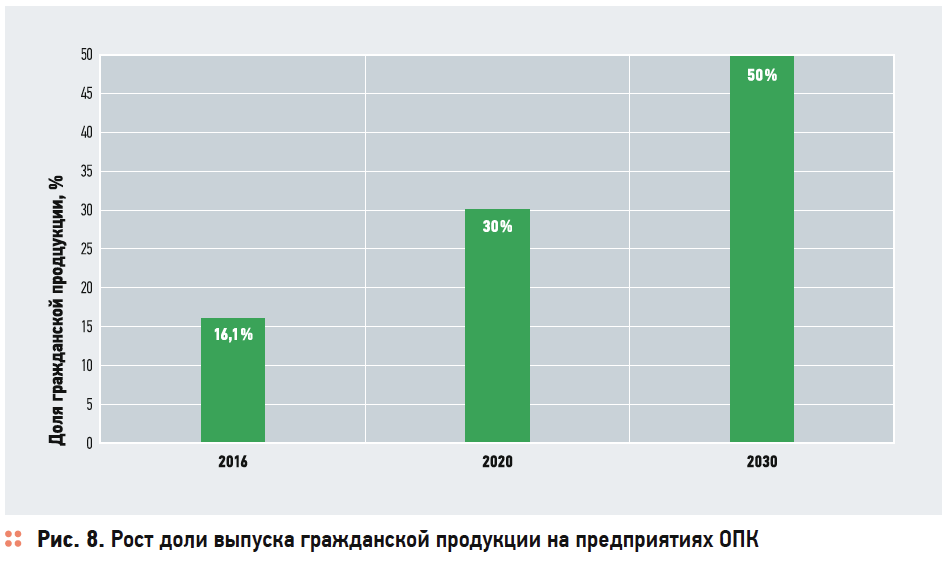

«Скрытая фигура» конкуренции – предприятия ОПК

1 декабря 2016 года Президент Российской Федерации в послании Федеральному Собранию поставил задачу по увеличению доли выпуска гражданской продукции на предприятиях оборонно-промышленного комплекса (ОПК) с 16,1 до 30 % к 2025 году и до 50 % к 2030-му (рис. 8). В настоящее время начат анализ и отбор лучших практик освоения на предприятиях ОПК производства гражданской продукции. Принимая во внимание имеющийся позитивный опыт ряда предприятий ОПК по выпуску радиаторов отопления (ОАО «НИТИ «Прогресс», АО «Златмаш»), а также специфику имеющегося металлообрабатывающего оборудования и используемых материалов, крайне значительной является вероятность создания в рамках заводов ОПК производств радиаторов отопления различных типов (алюминиевых, биметаллических, стальных панельных). Данные предприятия будут иметь конкурентные преимущества по сравнению с производителями гражданского сектора, такие как: преимущественный доступ к финансированию Фонда развития промышленности и значительные инвестиционные возможности, наличие уже смонтированного оборудования, более низкий приоритет по уровню рентабельности и времени выхода на прибыль, более высокий «болевой порог» в случае начала острой ценовой конкуренции.

Таким образом, активное включение предприятий ОПК в производство отопительных приборов способно серьёзно усилить ценовую конкуренцию на рынке в сегментах алюминиевых, биметаллических и особенно стальных панельных радиаторов отопления.

«Чёрный» биметалл

Биметаллические радиаторы изготавливаются сравнительно недавно и были «изобретены» именно для российского рынка, так как являются наиболее выигрышным типом радиатора по сочетанию «цена-энергоэффективность-долговечность», а также способны выдерживать сложные условия эксплуатации в российских климате и ЖКХ. По технологии производства масса алюминия в биметаллических радиаторах отопления всегда превышала содержание стали. Вместе с тем в настоящее время крайне настораживающей тенденцией является увеличение физических и стоимостных объёмов ввоза так называемого «чёрного» биметалла, то есть биметаллических радиаторов отопления, в которых доля стали превышает по массе содержание алюминия, в связи с чем данные радиаторы отопления классифицируются в рамках товарной позиции 7322 ТН ВЭД ЕАЭС, а не в рамках товарной позиции 7616 ТН ВЭД ЕАЭС, как это принято для биметаллических радиаторов отопления с преобладающей массовой долей алюминия.

В январе-сентябре 2016 года объёмы ввоза «чёрного» биметалла по сравнению с аналогичным периодом прошлого года увеличились на 36,12 % в физических объёмах (с 4742,2 до 6455,2 тонн) и на 103 %, то есть более чем в два раза в стоимостном выражении (с $ 6,964 млн до $ 14,141 млн). При этом весь объём импорта «чёрного» биметалла на территорию России приходится на Китай.

Производители «чёрного» биметалла существенно снижают себестоимость и цену таких радиаторов в связи со значительным уменьшением массы внешнего теплопроводящего элемента (алюминиевого оребрения) в производимых радиаторах отопления, что крайне негативно влияет на их теплоотдачу (энергоэффективность), а заявляемые на упаковке и в сопроводительной документации показатели теплоотдачи могут являться недостоверными. Такой подход подрывает хорошую рыночную репутацию биметаллического радиатора отопления как отопительного прибора, отличающегося высоким уровнем энергоэффективности.

Появление на российском рынке «чёрных» биметаллических радиаторов отопления, преимущественно изготовленных из стали и являющихся, по сути, радиаторами из чёрных металлов, в условиях отсутствия обязательной сертификации в настоящее время является одной из основных угроз для российских производителей алюминиевых и биметаллических радиаторов отопления. В этой связи предлагается рассмотреть вопрос о дополнении ГОСТ дефиницией термина «биметаллический радиатор отопления», под которым необходимо определить отопительный прибор с преобладающим содержанием алюминия по массе над долей массы стали. Такой подход позволит существенно снизить мотивацию к импорту «чёрного» биметалла, поскольку именовать его биметаллическим будет неправомерно, а реализовать под другим наименованием окажется крайне затруднительно с точки зрения маркетингового позиционирования на рынке. Также необходимо обратить внимание таможенных органов на тот факт, что превышение стали над содержанием алюминия по массе во ввозимом биметаллическом радиаторе отопления должно рассматриваться в качестве дополнительного фактора (профиля) для «срабатывания» системы управления рисками (СУР).

Внешние риски

В целом, в настоящее время складываются благоприятные для российских производителей тренды по снижению объёмов импорта радиаторов отопления по всем типам и странам. В то же время необходимо обратить внимание на ряд новых внешних вызовов и угроз для российского рынка и отечественных производителей. Во-первых, новой угрозой для российского рынка отопительных приборов может стать создание инвесторами из КНР предприятий по производству радиаторов отопления на территории государств — членов Евразийского экономического союза — Республики Казахстан и прежде всего Кыргызской Республики. Первый такой прецедент уже имеет место — в городе Бишкеке в ближайшее время будет начато строительство завода по производству алюминиевых радиаторов отопления в рамках реализации инвестиционного проекта по строительству производственной линии для выпуска радиаторов, инвестором которого является холдинговая компания TMAI Investments (город Цзиньхуа, КНР). Строительство данного объекта планируется на территории свободной экономической зоны «Бишкек» с отведением для этой цели земельного участка площадью 60 тыс. м2. Объём инвестиций в рамках проекта — 2,4 млрд в рублёвом эквиваленте.

Судя по анонсированному Министерством экономики Кыргызской Республики количеству создаваемых новых рабочих мест на данном производстве (первоначально 300, в дальнейшем — 500), будет построен крупный завод с объёмом выпуска 7–10 млн — при внутренней потребности самого Кыргызстана не более 500 тыс. секций. Произведённые в Кыргызской Республике радиаторы отопления при их поставках в Россию не будут облагаться ввозными таможенными пошлинами, а при их ввозе не потребуется таможенное декларирование и прохождение иных таможенных формальностей (оформления, контроля и т.д.).

Данная ситуация вызывает обеспокоенность, принимая во внимание либерализм государственных органов Кыргызской Республики относительно уровня локализации производств и правил происхождения товаров, в результате которого сборка фактически китайских товаров в Кыргызстане является даже не «отвёрточной» (простые сборочные операции), а «этикеточной» (всё ограничивается упаковкой готового изделия и нанесением маркировки), после чего товар формально приобретает статус произведённого в Кыргызстане. Аналогичную схему китайские производители и кыргызские импортёры уже успешно «обкатали» ранее на товарах лёгкой промышленности (одежда, обувь).

Во-вторых, 5 октября 2016 года вступило в силу Соглашение о свободной торговле между Евразийским экономическим союзом и его государствами-членами, с одной стороны, и Социалистической Республикой Вьетнам, с другой стороны, от 29 мая 2015 года.

В соответствии с Перечнем тарифных обязательств ЕАЭС и сроками их выполнения (Приложение №1 к указанному Соглашению) пошлины на радиаторы отопления, ввозимые на территорию России из Вьетнама (СРВ), будут снижаться:

- ставки ввозных таможенных пошлин на стальные и чугунные радиаторы отопления (код 7322 ТН ВЭД ЕАЭС) уже обнулены с 5 октября 2016 года;

- ставки ввозных таможенных пошлин на оборудование сантехническое из алюминия, в рамках которого ввозятся алюминиевые радиаторы отопления (код 7615 ТН ВЭД ЕАЭС), будут постепенно снижаться (до 6,7 % в 2016 году, до 5 % в 2017-м, до 3,3 % в 2018-м, до 1,7 % в 2019-м, до 0 % в 2020-м и далее);

- ставки ввозных таможенных пошлин по товарной подсубпозиции 7616 99 100 9, по которой в настоящее время классифицируются биметаллические радиаторы отопления, также будут постепенно снижаться с 8,2 % в 2016 году на 0,9 % ежегодно до 0 % в 2025-м.

Следует учитывать, что в настоящее время властями и бизнес-сообществом Китая активно рассматриваются вопросы о переносе ряда промышленных производств с территории КНР на территорию Вьетнама.

При этом основным требованием вьетнамской стороны является соответствие «передислоцируемых» производств определённому уровню экологических требований, которому производства радиаторов отопления вполне отвечают. В этой связи имеются риски роста объёмов импорта радиаторов отопления из СРВ в Россию с их ввозом по снижающимся вплоть до обнуления ставкам ввозных таможенных пошлин.

В-третьих, 26 декабря 2016 года на заседании Высшего Евразийского экономического совета президентами государств — членов ЕАЭС (за исключением отсутствовавшего президента Республики Беларусь) были одобрены решения о начале переговоров с Исламской Республикой Иран о заключении временного соглашения, ведущего к образованию зоны свободной торговли, а также о начале переговоров с Республикой Индией о заключении соглашения о зоне свободной торговли.

Принимая во внимание наличие в Иране производственных мощностей по выпуску стальных панельных радиаторов отопления, в три раза превышающих потребности собственного внутреннего рынка, АПРО проинформировала Минпромторг и Минэкономразвития России о позиции российских производителей относительно нецелесообразности снижения ставок ввозных таможенных пошлин в отношении стальных панельных радиаторов отопления, классифицируемых в рамках товарной позиции 7322 ТН ВЭД ЕАЭС и происходящих из Ирана. Согласно ответу Минпромторга России, стальные панельные радиаторы отопления в рамках переговоров по временному соглашению не заявлены в качестве первоочередных товаров иранского экспортного интереса, но нельзя исключать, что в дальнейшем уже в рамках переговоров о создании полноформатной зоны свободной торговли такая запросная позиция поступит от иранской стороны.

Нельзя исключать и начало производства отопительных приборов в Индии с ориентацией на российский рынок, учитывая высокий уровень развития индийской металлургии (прежде всего в части изделий из стали).

Заключение

Совокупный объём инвестиций в развитие существующих и создание новых производств отопительных приборов в Российской Федерации по всем их типам за период до 2020 года составит порядка 12 млрд руб., в отрасли будет создано около 6000 новых рабочих мест непосредственно на производстве и до 20 тыс. рабочих мест с учётом смежных транспортно-торговых отраслей. За счёт увеличения объёмов производства и создания новых рабочих мест на территории нашей страны дополнительные налоговые доходы бюджетов всех уровней бюджетной системы Российской Федерации по сравнению с 2015 годом к 2020 году составят 3,6 млрд руб. ежегодно.

При этом перспективы развития импортозамещения на российском рынке отопительных приборов представляются весьма оптимистичными в плане двукратного увеличения доли отечественной продукции в течение трёхчетырёх лет до 70 %.

Вместе с тем форсированное увеличение объёмов внутреннего производства неизбежно повлечёт ужесточение конкуренции на рынке, в том числе ценовой, как между отечественной продукцией и импортом, так и между внутрироссийскими производителями.

В этой связи реализация в отрасли новых проектов, помимо уже анонсированных и обсуждаемых, представляется крайне рискованной не только с точки зрения разумных сроков окупаемости и выхода на рентабельность, но и в плане гарантированной возвратности в случае привлечения заёмного финансирования.

В свою очередь, в связи с усилением конкуренции перед российскими производителями отопительных приборов в среднесрочной перспективе стоят следующие задачи:

1. Снижение себестоимости производимых отопительных приборов, в том числе за счёт улучшения ценовых условий поставок металлургического сырья для их изготовления.

2. Развитие товаропроводящих цепочек полного цикла «от станка до прилавка».

3. Повышение производительности труда за счёт внедрения новых технологий, рацпредложений, оптимизации процессов производства, развития автоматизации и использования современных информационных технологий.

4. Повышение уровня эффективности продаж за счёт «сфокусированной» работы с крупными (промышленными) заказчиками.

5. Инициирование и продвижение предложений по принятию мер государственного регулирования, обеспечивающих стимулирование спроса на отопительные приборы, в том числе российского производства.

6. Использование форм добровольного подтверждения соответствия в качестве инструментов позиционирования на рынке в отношении различных целевых аудиторий.

7. Формирование потребительского имиджа отопительного прибора как товара массового спроса, для приобретения которого в розничной сети не требуются специальные познания.

8. Оптимизация транзакционных издержек и сокращение избыточного персонала, не вносящего непосредственный вклад в основные бизнес-процессы производства, логистики или продаж.